ETF基金专题:当前风格分化需关注的变量,基于行业禀赋实现ETF筛选

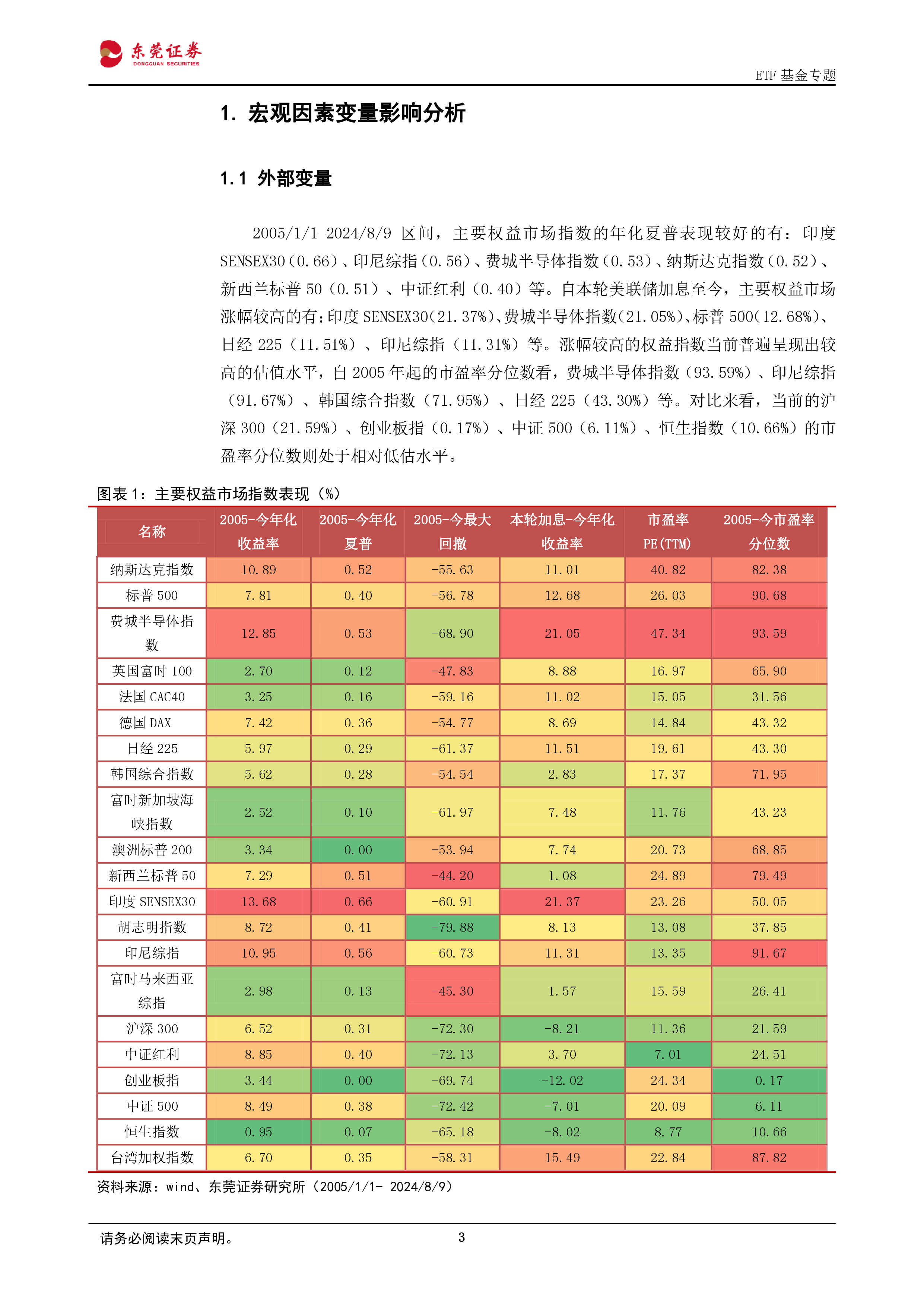

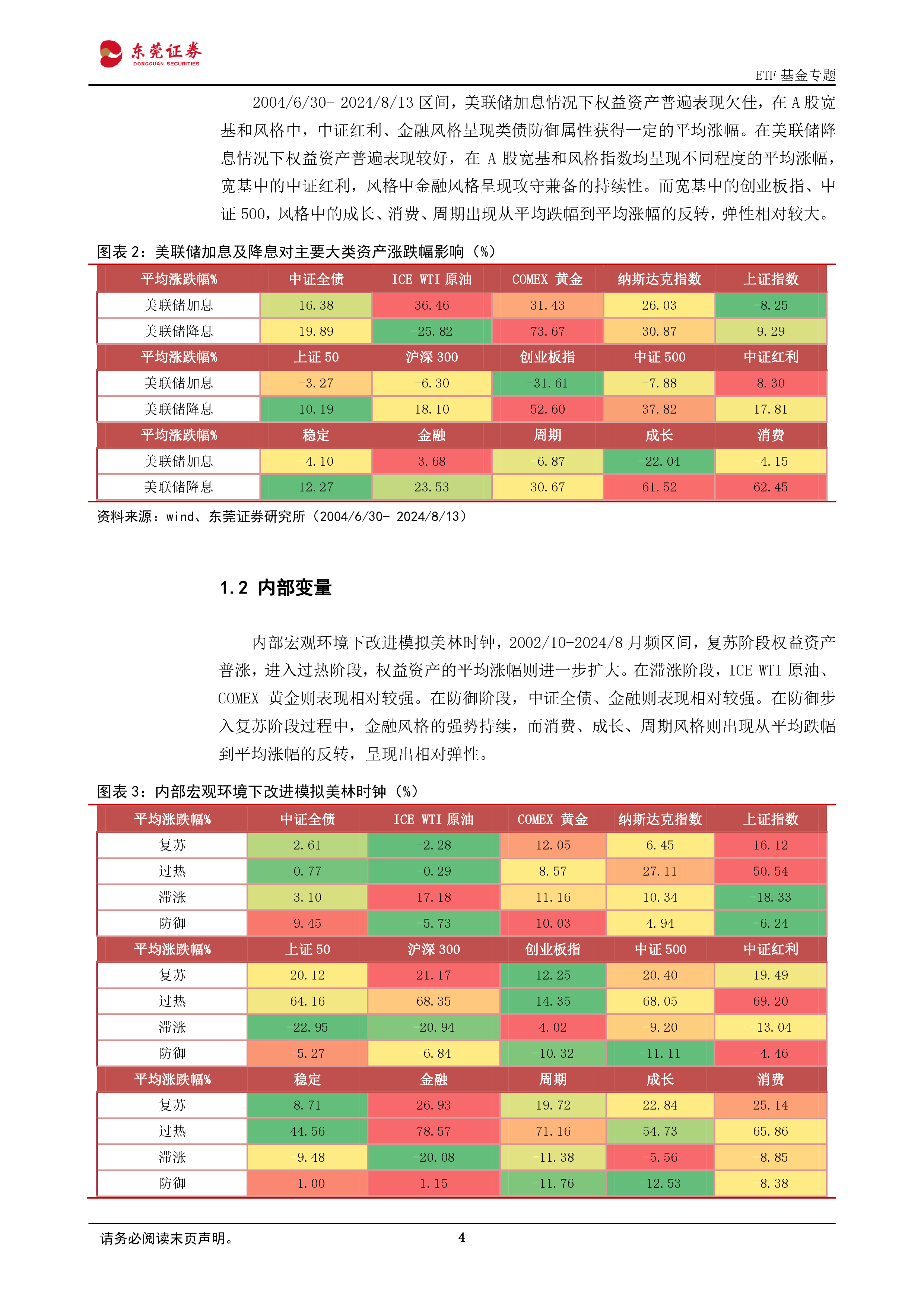

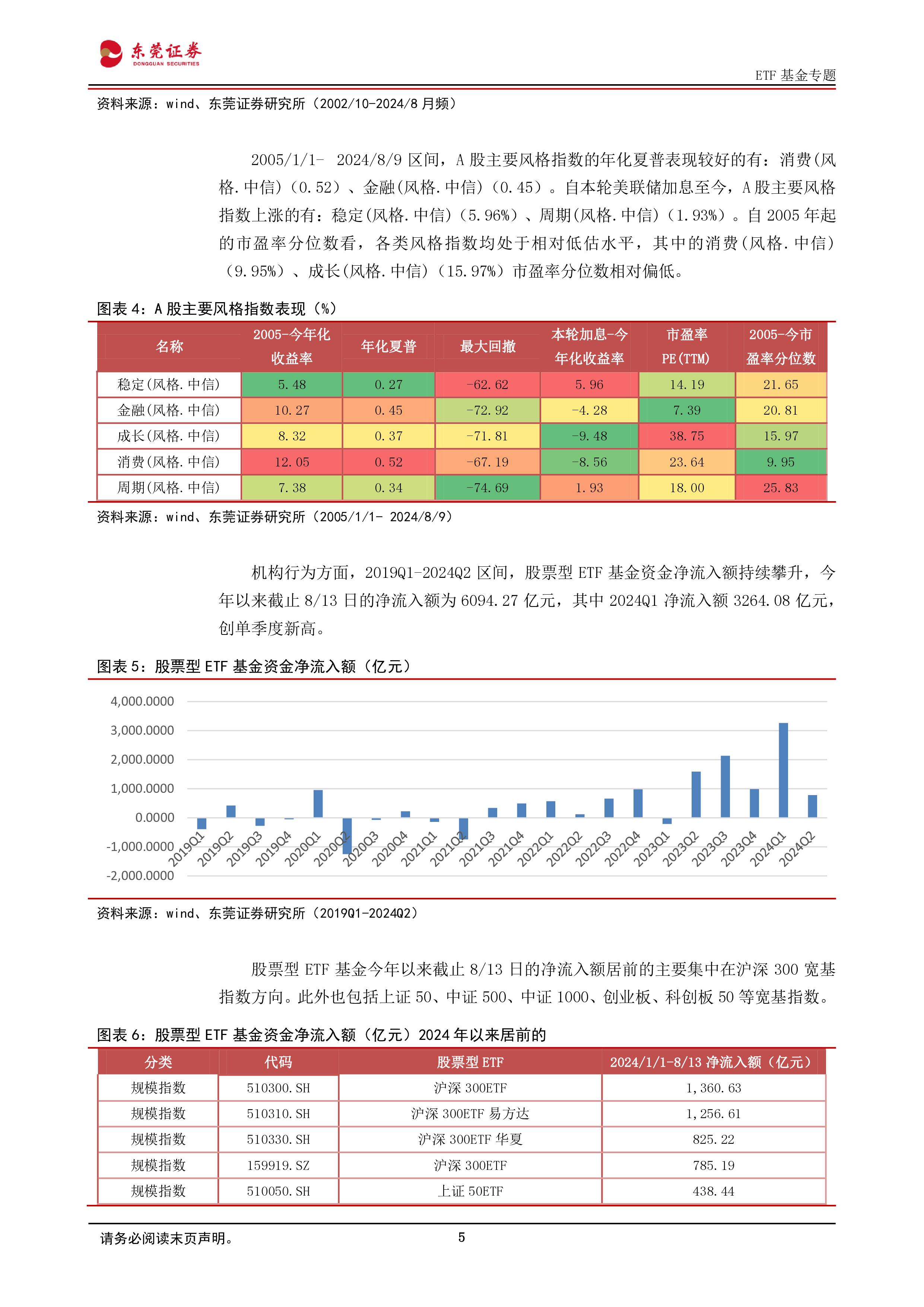

本报告的风险等级为中高风险。 本报告的信息均来自已公开信息,关于信息的准确性与完整性,建议投资者谨慎判断,据此入市,风险自担。 请务必阅读末页声明。 风格分化演绎的外部变量:自本轮美联储加息至今,主要权益市场涨幅较高的有:印度SENSEX30(21.37%)、费城半导体指数(21.05%)、标普500(12.68%)、日经225(11.51%)、印尼综指(11.31%)等。涨幅较高的权益指数当前普遍呈现出较高的估值水平,自2005年起的市盈率分位数看,费城半导体指数(93.59%)、印尼综指(91.67%)、韩国综合指数(71.95%)、日经225(43.30%)等。对比来看,当前的沪深300(21.59%)、创业板指(0.17%)、中证500(6.11%)、恒生指数(10.66%)的市盈率分位数则处于相对低估水平。2004/6/30- 2024/8/13区间统计,在美联储降息情况下权益资产普遍表现较好,A股宽基中证红利,风格中的金融呈现攻守兼备的持续性。而宽基中的创业板指、中证500,风格中的成长、消费、周期出现从平均跌幅到平均涨幅的反转,弹性相对较大。 风格分化演绎的内部变量:(1)依据内部宏观变量改进模拟美林时钟,2002/10-2024/8月频区间,复苏阶段权益资产普涨,进入过热阶段,权益资产的平均涨幅则进一步扩大。在滞涨阶段,ICE WTI原油、COMEX 黄金则表现相对较强。在防御阶段,中证全债、金融则表现相对较强。在防御步入复苏阶段过程中,金融风格的强势持续,而消费、成长、周期风格则出现从平均跌幅到平均涨幅的反转,呈现出相对弹性。自2005年起的市盈率分位数看,其中的消费(风格.中信)(9.95%)、成长(风格.中信)(15.97%)市盈率分位数相对偏低。(2)机构行为方面,2019Q1-2024Q2区间,股票型ETF基金资金净流入额持续攀升,今年以来截止8/13的净流入额为6094.27亿元,主要集中在沪深300宽基指数方向。(3)风格极致分化演绎下,需要关注内外部宏观变量的变化可能带来的转换。 基于财务指标角度评估行业禀赋,实现ETF分类筛选:(1)高盈利能力用ROE、净利率、资产周转率等衡量,如食品饮料、医药、家电、基础化工、建材、银行等。高成长能力用市盈率、投资现金流CFI、季度净利润同比等衡量,如轻工制造、机械、电力设备及新能源、

相关推荐

-

10月基金投资策略:经济短期边际修复,相对偏向成长配置风格

2025-05-18 35

2025-05-18 35 -

11月基金投资策略:关注财政发力下,经济加速修复机会

2025-05-18 73

2025-05-18 73 -

11月基金投资策略:财政政策更加积极,相对偏向成长配置风格

2025-05-18 51

2025-05-18 51 -

12月基金投资策略:关注重要会议政策,相对偏向成长配置风格

2025-05-18 36

2025-05-18 36 -

1月基金投资策略:关注白马成长配置机会,相对偏向成长配置风格

2025-05-18 16

2025-05-18 16 -

2022Q3公募基金及陆股通持仓分析:通信、军工、采掘在内外资持仓规模和占比上同时提升

2025-05-18 86

2025-05-18 86 -

2022Q3公募基金季报观点汇总:经济强复苏动能尚不明朗,关注细分赛道结构性机会

2025-05-18 38

2025-05-18 38 -

2022Q3公募基金持仓分析:Q3增仓国防军工,减仓基础化工

2025-05-18 36

2025-05-18 36 -

2022Q3公募基金持仓分析:加仓军工、交运、地产,减配电力设备、医药

2025-05-18 87

2025-05-18 87 -

2022Q3基金仓位解析:三季度基金调仓有何看点?

2025-05-18 76

2025-05-18 76

相关内容

-

基金研究周报:中证“A系列”指数再度扩容,首批中证A500ETF火速建仓

分类:券商研报

时间:2025-05-22

标签:

格式:PDF

-

公募基金专题报告:QDII指数投资手册——美股基金知多少?

分类:券商研报

时间:2025-05-18

标签:

格式:PDF

-

8月基金投资策略:投资者预期改善,相对偏向成长配置风格

分类:券商研报

时间:2025-05-18

标签:

格式:PDF

-

ETF周报:小盘成长风格占优,持续性有待验证

分类:券商研报

时间:2025-05-18

标签:

格式:PDF

-

ETF基金专题:当前风格分化需关注的变量,基于行业禀赋实现ETF筛选

分类:券商研报

时间:2025-05-18

标签:

格式:PDF

-

ETF基金周报:上周消费、金融风格表现亮眼

分类:券商研报

时间:2025-05-18

标签:

格式:PDF

-

个人养老金基金扩容,医药类ETF份额持续大幅增长

分类:券商研报

时间:2025-05-18

标签:

格式:PDF

-

2022年上海证券公募新发基金年报

分类:券商研报

时间:2025-05-18

标签:

格式:PDF

-

ETF周观察第68期:ETF与指数产品周观察

分类:券商研报

时间:2025-05-18

标签:

格式:PDF

-

私募基金深度报告:以规矩守方圆,程序化交易监管迈上新台阶

分类:券商研报

时间:2025-05-23

标签:

格式:PDF